【行情解析】沪铜:2025年市场展望

乐观情形:若中美经济复苏共振,全球经贸局势缓和,铜需求将得到进一步提振,同时供应紧张局面持续,LME 铜价可能冲击24年5月份的高点。

本期让我们和研究所老师一起解读关于【铜】行情的市场分析,耐心看到最后,相信你会有所收获。

沪铜

报告日期 | 2025年01月14日

一、铜2024年回顾

1)行业回顾

A.供应情况

全球铜矿供应:总体相对平稳,2024 年铜矿产量预计2276万金属吨,同比增长1.8% ,这是这几年供应增长最多的年份,虽然矿端供应扰动频发,如第一量子Cobre铜矿关停等事件。

冶炼产能:全球铜冶炼格局发生重大变化,中国以外的地区,如印度、印尼和刚果等多个国家启动或增加了新的铜冶炼产能,使全球冶炼产能增加 160 万吨。但中国仍然是全球铜冶炼环节的主导国家。

铜精矿加工费:相对于冶炼产能的增长,铜矿的供应还是太紧张了,导致冶炼厂的加工费用大幅降低。

冶炼产能的增长是工业行为,但铜矿的增长有资源约束,短期内铜矿供应几乎没弹性。

铜精矿长单加工费暴跌至1992 年以来的最低记录,与 2023 年相比,每吨铜的加工费从 80 美元暴跌至 21.5 美元左右。

这导致增速过去几年最多的24年铜矿供应最终转为为电解铜,相比于下游消费,产业链的膨胀从铜矿环节转移至精炼铜环节。

B.需求情况

我们估计,中国精炼铜需求2024年达到1517万吨整体增速在2.5%,中国之外地区精炼铜消费1257万吨整体增速约3%。

新能源汽车领域:新能源汽车的高速增长成为铜消费最大的增量。

传统消费领域:全球经济复苏放缓和国际贸易环境的不确定性,使得传统消费领域如电子电气、家用电器、建筑工程以及交通运输行业等对铜的需求增长相对缓慢,部分地区甚至出现需求萎缩的情况,如欧洲制造业萎缩更为明显。

C.行业发展

中国铜工业发展态势良好:SMM的数据,2024 年全年,中国精炼铜产量1144.8 万吨,同比增长 4.6%;

中资企业继续海外并购铜矿:紫金矿业(601899)、中矿资源(002738)、五矿资源等企业在海外进行了一系列的铜矿并购和项目建设。

如紫金矿业拟收购秘鲁 La Arena 铜金矿项目 100% 权益;中矿资源收购纳米比亚 Tsumeb 冶炼厂;五矿资源完成了博茨瓦纳Khoemacau铜矿的收购等。

2)价格回顾

2024 年铜价走势波动剧烈,涨跌幅度较大,具体情况如下:

A.1 月 - 3 月

沪铜期货主连合约价格底部支撑点 68000 元 / 吨,顶部一直没有突破 7 万元 / 吨,供需两端整体表现较为平稳。

3 月中旬,受宏观政策面乐观预期、矿山端减产传导至冶炼端以及现货冶炼加工费跌至历史低位等因素影响,铜价突破 7 万关口。

B.4 月 - 5 月

受宏观预期乐观影响,市场需求量攀升,沪铜期货主连合约价格一路飙涨。

5 月中旬,因 COMEX 库存位于历史低位,跨市场套利机会使得 COMEX 空单远超其库存,造成 COMEX 逼仓事件。

铜价暴涨至历史新高,伦敦金属交易所(LME)期铜创下 11104.5 美元 / 吨,国内沪铜期货创造出自上市以来的最高点 88940 元 / 吨。

C.5 月下旬 - 8 月

因美国公布的经济数据堪忧,市场预期美国经济有衰退风险,铜库存不降反升,库存高企,铜价开始震荡下行。

6 月份沪铜期货主连合约价格已跌破 8 万元 / 吨,7 月份延续了震荡下行走势,至 7 月底已经跌至 73000 元 / 吨,8 月份继续跌势,底部下探到 71000 元 / 吨。

D.9 月

美联储开启 4 年来首次降息,大幅降息 50 个基点,同时受国内宏观政策利好频出影响,沪铜期货主连合约价格在 9 月底一路飙升,逼近 8 万 / 吨关口,整体震荡偏强运行。

E.10 月 - 12 月

因 “特朗普交易” 影响,美元指数大涨,刷新两年来新高,逼近 108 关口,对于以美元计价的铜等大宗商品价格承压明显,抑制了铜消费,致使铜价走势偏弱运行。

临近年末,国内市场进入传统消费淡季,加之美元指数偏强运行压制,铜价震荡偏弱。

二、铜期货25年价格展望

1)2025 年铜行业展望

供给方面:全球铜矿主产国面临各自的供应制约,智利地区铜矿资源消耗、品位下降,恢复进度不及预期,部分新建项目缓慢。

秘鲁矿业投资支出不足,近几年难有显著的供应增量;刚果(金)电力制约铜矿产量释放;赞比亚面临水电制约。

美国及澳大利亚传统铜矿主产国,面临资源逐渐枯竭而没有新项目接续的困境。

乐观预计 2025 年全球铜矿产量较24年的2276万吨增加约 62 万吨,但实际铜矿产量增速或低于预期,铜精矿供需紧张格局随之加剧。

需求方面:在全球 “双碳” 目标的推动下,电动汽车和可再生能源基础设施的激增需求将不断推升铜的消费量,新能源汽车、光伏、风电等领域对铜的需求持续增长。

以金砖国家中的印度、印尼、巴西、俄罗斯、南非和越南为代表的新兴经济体受益于贸易格局重塑和工业化,成为不容小觑的铜需求增量来源。

传统消费领域在全球经济复苏的带动下预计总体微增,如电子电气、家用电器、建筑工程以及交通运输行业等。

行业政策方面:再生铜原料领域,环境、社会和治理(ESG)标准以及 “双碳” 目标的推进,使得市场对再生铜的关注度显著提升,标准提高了,行业的成本也增加了。

科技进步对铜行业的影响:随着科技的发展,铜产业将不断进行技术创新和升级。

如人工智能、大数据、区块链等技术在铜采矿、选矿、冶炼、加工等核心领域的应用将不断深化,有望提升生产效率和产品质量,推动铜产业向智能化、绿色化发展。

同时,人工智能、大数据、区块链和数据中心,也日益成为铜消费的热点领域。

2)2025 年铜价格影响因素

铜行业供需关系:需求端,电网建设、新能源汽车及光伏风电装机快速增长拉动铜消费,但传统领域如房地产对需求贡献有限。

供应端,全球铜矿新项目或扩建项目少,17 家头部矿企 2025 年产量指引显示,铜矿供给增速仅 2.2%,铜精矿供需紧张。

地缘政治因素:持续的冲突和紧张局势未见明显缓解,不仅对全球安全构成威胁,也对资源分配和产业布局产生重要影响,进而影响铜价。

3)2025 年铜价展望

乐观情形:若中美经济复苏共振,全球经贸局势缓和,铜需求将得到进一步提振,同时供应紧张局面持续,LME 铜价可能冲击24年5月份的高点。

中性情形:供应端延续提供价格支撑,需求端保持稳健,LME 铜价运行在24年的重要价格区域。

悲观情形:若海外衰退风险再度抬头,铜下游需求受损,特别是如果美国及全球主要经济体经济增长不及预期,或者贸易摩擦加剧,可能导致铜需求下降,LME 铜价或将回落至23年价格的底部区域。

全年铜价高点出在H1的理由:中国经济刺激政策在上半年落地,美国降息在上半年重新开始,这样中国的财政/货币政策,美国的财政/货币政策在上半年共振。

全年铜价高点出现在H2的理由:美国下半年重新开始降息,中国铜消费在下半年明显好转。

三、铜行业重要图表

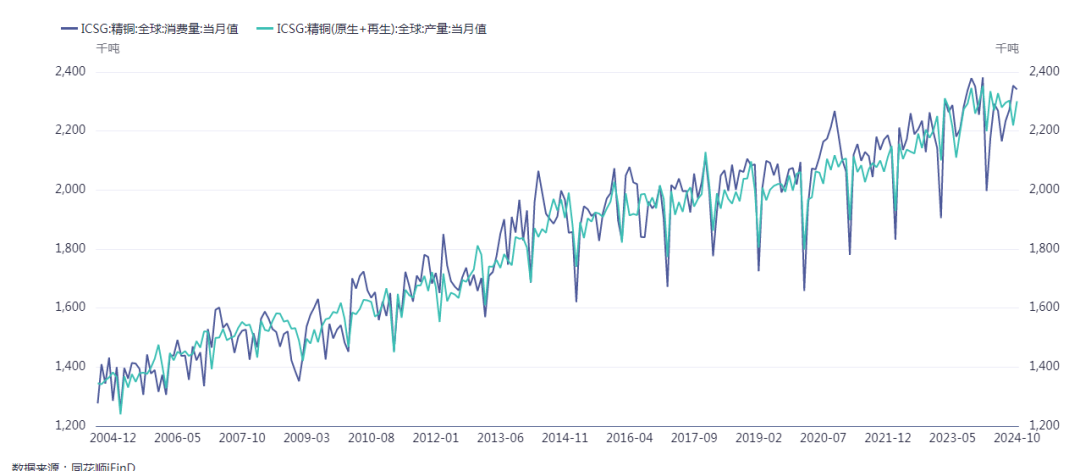

ICSG统计的全球精铜生产和消费月度统计图

图片来源:同花顺iFinD

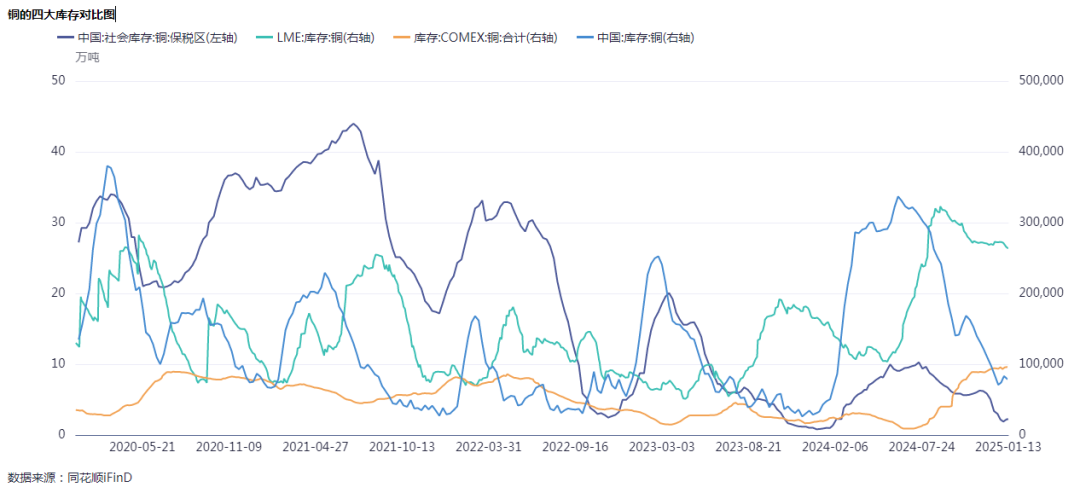

电解铜的四大主要库存

图片来源:同花顺iFinD

0人

- 每日推荐

- 股票频道

- 要闻频道

- 港股频道

多地出台新政促进楼市平稳健康发展

多地出台新政促进楼市平稳健康发展

新基金发行热度升温 多只产品提前结募

新基金发行热度升温 多只产品提前结募

- 2024年人民币贷款 增加逾18万亿元

- 商务部就荷兰半导体出口管制问答记者问:对此坚决反对

- 商务部:将参与对台湾地区军售的4家美国企业列入不可靠实体清单

- 矿山无人驾驶2025关键词:供需两旺

- 政策支持加技术突破 低空旅游迎风起

- 透视A股减持:去年明显降温,2025年年初单日减持公告频发

- 中信建投:积极把握A股和大宗商品做多窗口

- 天风证券孔蓉:看好中国AI硬件产品的竞争力

- 四川A股32家上涨 浪莎股份涨停

科技股表现亮眼 机构建议保持关注

科技股表现亮眼 机构建议保持关注

揭开中国扫地机器人风靡全球的“奥秘”

揭开中国扫地机器人风靡全球的“奥秘”

药明生物1月15日斥资1.65亿港元回购948.55万股

药明生物1月15日斥资1.65亿港元回购948.55万股

优必选股价重挫之后:行业洗牌,热钱正在寻找“后起之秀”

优必选股价重挫之后:行业洗牌,热钱正在寻找“后起之秀”