【铁矿月报】终端需求低位,矿价高位承压

本文作者:

银河期货研究员 丁祖超

期货从业证号:F03105917 投资咨询证号:Z0018259

第一部分 前言概要

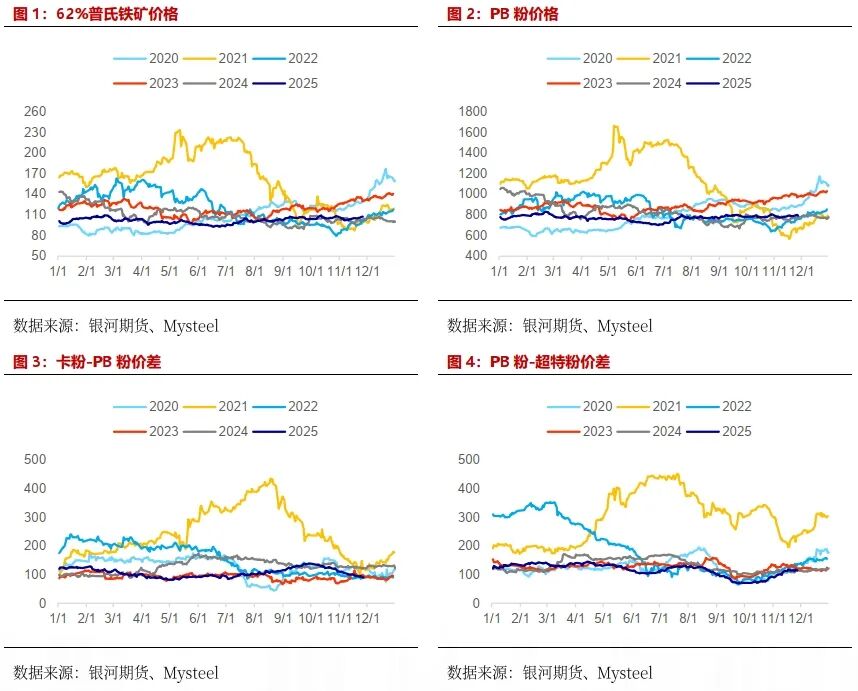

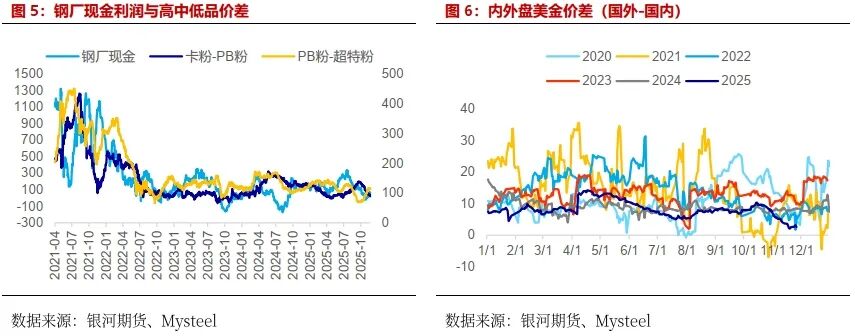

基本面方面,11月份以来供应端维持平稳,主流矿澳洲同比基本持平,巴西矿贡献小幅增量;非主流发运环比三季度高位小幅回落,但同比仍贡献增量,四季度整体供应宽松格局难以改变。需求端,三季度至今国内终端用钢需求环比较快回落,四季度难以看到显著好转,而10月份地产、基建和制造业用钢均出现下滑,中期来看国内终端用钢有望延续低位运行。但对铁矿来说,海外需求仍维持高增长,1-10月海外铁元素消费量同比增加3.3%/2700万吨,二季度至今海外铁元素消费量同比处于高位,持续贡献增量。其中1-10月份海外印度粗钢产量同比增加10%/1260万吨,全年预计贡献1500万吨增量,海外印度粗钢需求量仍维持在偏高水平。

整体来看,当前国内用钢需求较快下滑有望主导中期矿价,四季度以来国内铁元素供需格局延续宽松,国内铁元素库存持续增加,铁矿自身基本面出现较大转变,预计矿价高位偏空运行为主。

1.单边:高位偏空对待

2.套利:观望

3.期权:观望

风险提示:1、中美关税政策反复博弈;2、非主流矿发货量超市场预期。

第二部分 铁矿市场数据回顾

一、11月市场预期反复博弈,矿价先大跌后反弹

随着10月底市场在股市和宏观层面情绪带动下,矿价底部持续反弹,10月底最后一周矿价较快上涨,高位再次突破800。进入11月初,矿价高位下跌,底部下探幅度至前期低位,而随着价格低位、叠加基差维持偏高,矿价底部出现反弹,但这一波反弹力度可能低于上次,从节奏上看可能中期仍维持下行趋势。

2025年11月份最优交割品主要以卡粉、IOC6、纽曼等中高品粉为主,且这一趋势预计会得到延续。11月份01铁矿主力合约基差先先走强后回落,当前基差处于中值偏高水平,后市可能会有一定的回落空间。

11月中旬1/5跨期价差较快上涨至35以上,但随着基本面并不支持跨期的走扩,11月下旬跨期月差开始高位回落,跨期稳态值应该在25左右。

第三部分 铁矿供需基本面

一、2025年1-10月进口铁矿同比增加800万吨

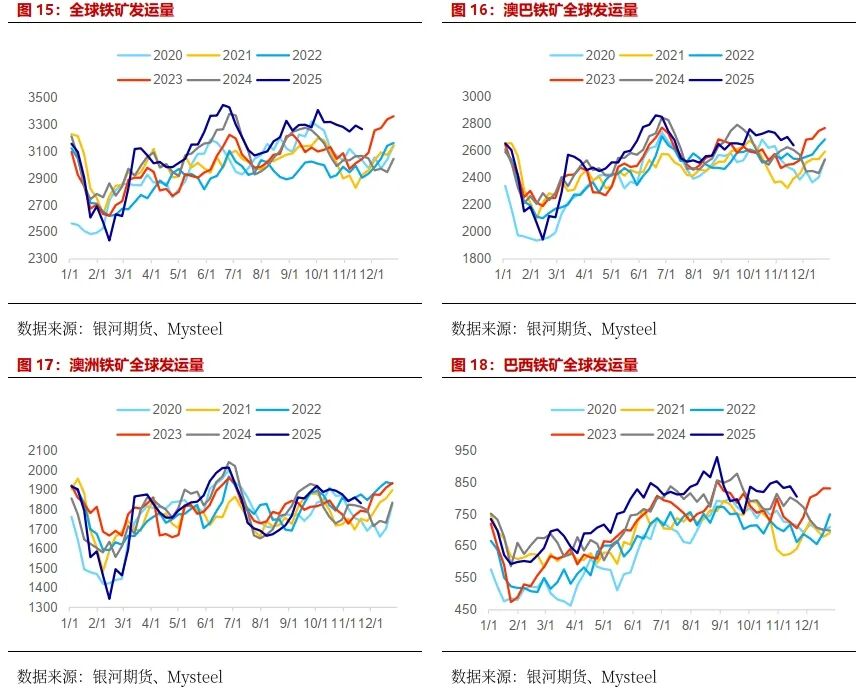

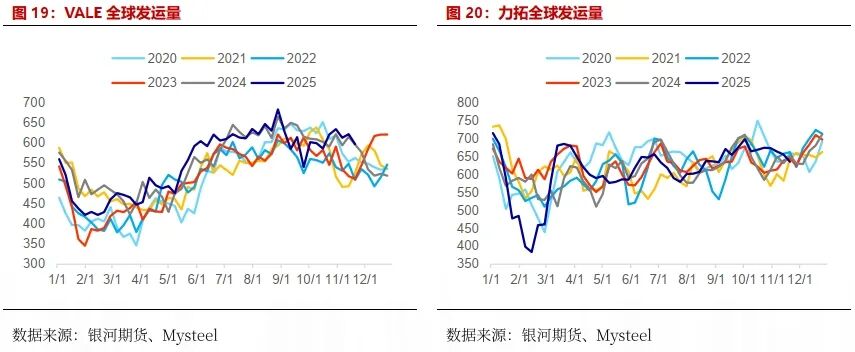

力拓:力拓三季度皮尔巴拉业务铁矿石产量8410万吨,环比增加0.4%,同比持平。三季度发运量为8430万吨,环比增加5.6%,同比微降。2025年前三季度力拓总产量23760万吨,同比回落1.6%/390万吨,总发运量23500万吨,同比回落3.3%/800万吨。三季度力拓整体发运同比未见增量,对于全年区间目标下沿3.23亿吨,四季度发运预计同比增加250万吨左右。

整体来看,三季度力拓产销同比持平,基本维持在中性水平,力拓四季度有望进一步提升产销能力,对于全年区间目标下沿3.23亿吨,四季度发运预计同比增加250万吨左右,有望完成区间目标下沿。

VALE:淡水河谷三季度铁矿石总产量为9440万吨,环比增加13%,同比增加3.8%;三季度销量为8600万吨,环比增加11%,同比增加5.1%。2025年前三季度铁矿石总产量24570万吨,同比增加1.3%/330万吨,总销量22950万吨,同比增加1.8%/400万吨。相较于上半年产销同比基本持平来看,三季度产销较快增加。

整体来看,三季度VALE产销同比较快增加,而二季度VALE产量同比增加、发运同比下降,三季度VALE加快通过库存环节调节发运水平。根据公司规划,四季度有望加快库存环节向发运的转变,四季度预计发运维持偏高水平,2025全年预计贡献500万吨以上增量(发运预计增加600万吨),总产量达到3.33亿吨,达到年度区间目标的上沿(2025年度产量目标在3.25-3.35亿吨)。

BHP:必和必拓三季度铁矿石产量为7020万吨,环比下降9.3%,同比下降1.9%;发运量为7060万吨,环比下降8%,同比下降1.3%。2025年前三季度总产量21560万吨,同比下降0.4%/90万吨,总发运量21410万吨,同比回落1.4%/310万吨。

整体来看,三季度BHP产销不及预期,产销同比均出现下降,导致前三季度发运出现300万吨下降,但26财年铁矿石目标指导量保持不变,在2.84-2.96亿吨(100%基准),区间目标相较于2025财年上调200万吨,预计整体发运处于区间目标中值。

Fortescue:三季度Fortescue铁矿石产量5080万吨,环比下降6.6%,同比增加5.8%;发运量4970万吨,环比下降10%,同比增加4.2%。2025年前三季度铁矿石总产量15280万吨,同比增加8.2%/1160万吨,总发运量15100万吨,同比增加4.4%/630万吨。三季度FMG仍保持上半年高发运节奏。

整体来看,三季度Fortescue维持高发运水平,前三季度贡献超600万吨增量,预计全年增量在800万吨左右,贡献四大矿山中大部分增量。2026财年Fortescue总出货量指导目标保持不变为1.95-2.05亿吨,其中包括来自铁桥的1000-1200万吨(100%)。

总结来看,前三季度四大矿山总产量8.52亿吨,同比增加1.2%/1000万吨,产量大部分增量由Fortescue贡献;总发运量8.3亿吨,同比回落0.1%/100万吨,发运的减量大部分由力拓贡献。整体前三季度四大矿山产销分化明显,四季度发运水平有望进一步提升,但增量预计较为有限,2025全年四大矿山发运增量预计500万吨左右,产量增量在1000万吨,对全年供应端的影响较小。

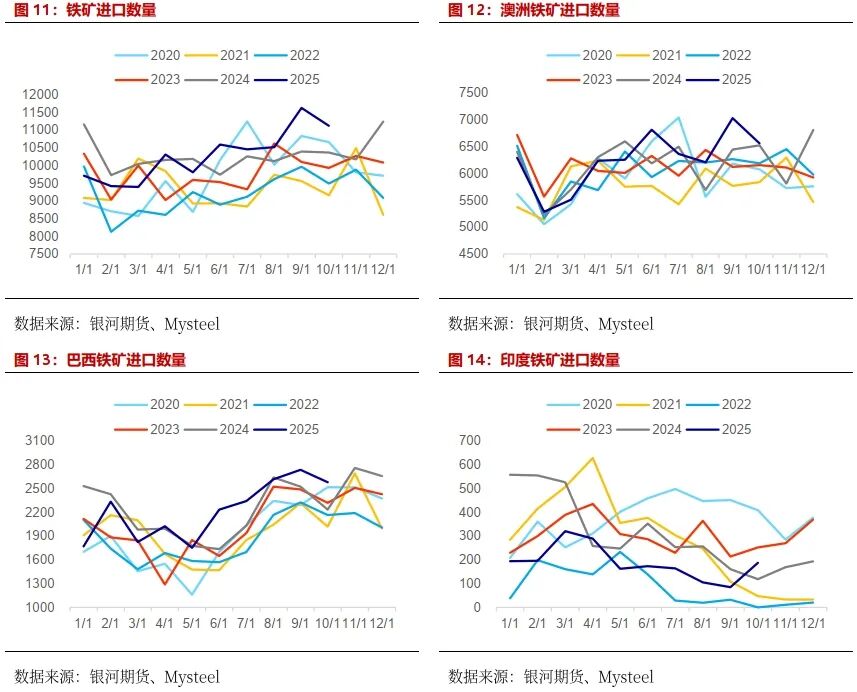

2025年1-10月中国累计进口铁矿砂及其精矿10.3亿吨,同比增加800万吨,10月份进口同比增加7%/760万吨,9月份进口铁矿创单月历史新高,10月份延续高进口数量,其中进口澳巴主流矿同比增加800万吨。1-10月份澳洲铁矿进口同比增加2%/1000万吨;巴西进口同比增加2%/300万吨;非澳巴进口同比回落3%/500万吨,其中印度进口同比大幅回落43%/1400万吨(10月份进口印度铁矿同比小幅增加),非主流矿进口持续低位,去年二季度至今进口印度铁矿数量持续高位回落。三季度开始国内进口铁矿供应加快增加。

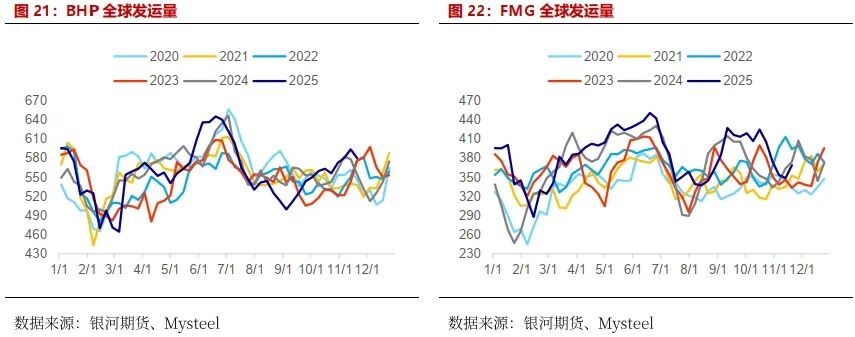

2025年至今,全球铁矿发运周度均值3113万吨,同比增加2%/2800万吨,其中澳洲周度发运1785万吨,同比下降0.3%/200万吨,巴西周度发运760万吨,同比增加3.4%/1150万吨。

澳巴主流矿发运来看,2025年至今力拓同比回路0.4%/100万吨,BHP同比回落0.6%/170万吨,FMG同比增长4.8%/810万吨,VALE同比增加0.2%/50万吨,年初至今四大矿山整体供应同比增加近600万吨(与四大矿山季报数据总发运同比下降不一致)。

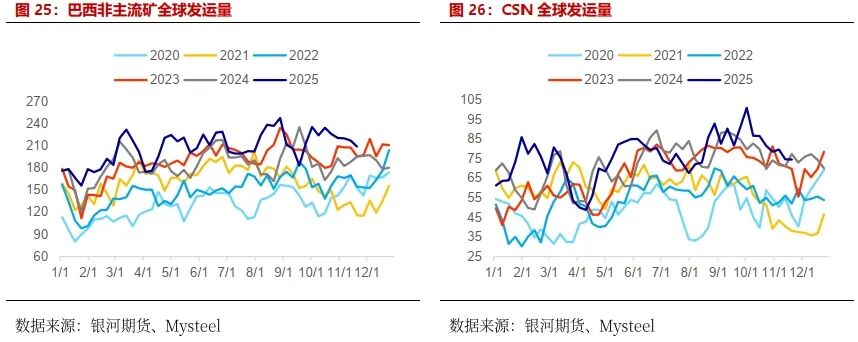

2025年至今,非澳巴矿周度发运均值在568万吨,同比增加7.7%/1870万吨。澳洲非主流周度发运均值239万吨,同比回落6.3%/740万吨,巴西非主流发运周度均值207万吨,同比增长13%/1100万吨。普氏指数均值上升10美金对应非主流矿产量增加3000-4000万吨左右(年化)。而且从去年三季度普氏价格来看,普氏铁矿长时间处于90美金附近会延后1-2个季度非主流发运出现较大幅度下降,今年6月份普氏铁矿价格较长时间回落至95美金以下,预计四季度非主流矿发运增量有望放缓。

澳巴非主流难以看到较大增量。

2024年澳洲非主流中中信泰富出现较大减量(2024年Sino Iron项目的铁矿年产量目标从2023年的2100万吨下调至1400万吨,降幅约33.3%。2025年5月5日中信泰富向西澳政府提交了《2023年矿山延续方案》申请。该方案于2025年6月9日获得当地政府无条件批准,涉及的核心活动包括:矿山采矿坑的扩展和尾矿及废石在现有获批区域内持续存储,此次矿区扩展获批有望推动其产量逐步恢复至此前水平,2025年下半年产量有望逐步恢复)。2024年澳洲其他非主流矿山罗伊山、矿产资源部分也出现减量,全年澳洲非主流发运降幅超1000万吨,2025年可能会有小幅恢复,但发运增量预计非常有限,而且今年二季度至今澳洲非主流发运同比降幅有所扩大。力拓集团与中国宝武钢铁集团在西澳皮尔巴拉地区西坡(Western Range)合资的铁矿项目将于2025年正式投产,但最终达到年产2500万吨的规模需要几年时间,2025年难有较大增量。

2025年Onslow铁矿石项目产量有望逐步释放,但实际产量的释放可能不会太高,预计在1000万吨左右,2026年Onslow增量有望达到1200万吨。但Mineral Resources集团内部可能会降低低利润率铁矿石发运,2025年增量可能在600万吨,2026年增量在700万吨。Onslow矿区以58%低品铁矿石为主。

巴西非主流CSN集团2023年的产量达到4265万吨,同比增长27%,2024年CSN发运增加300万吨左右,从CSN的产能规划来看,2025年的产量增长较为有限,但2025年上半年巴西非主流矿中中小矿山发运同比增幅较大。整体来看,CSN未来的产能规划很大,第一阶段的产能扩张目标到2028年,平均铁品味约为65%,但2025-2026年产量基本持平。

非澳巴全球发运难以看到较大增量。近几年非澳巴铁矿全球发运波动较大,2020年增加1500万吨,2021年基本持平,2022年下降超过5000万吨,2023年增加2000万吨,2024年增加1700万吨。

2024年初英美资源下调全年产量目标区间,英美资源对南非Kumba的产量规划也较为谨慎,对巴西Minas-Rio的产量规划相对积极,2025年可能会有小幅增加。

过去几年印度铁矿发运波动较大,得益于2024年印度国内粗钢产量延续2023年高增长,国内铁矿需求量维持在高位,预计2025年随着印度固定资产投资的较快增长,粗钢产量延续较高增长,导致2025年铁矿发运量预计贡献减量。

2024年乌克兰铁矿发运同比增加1000万吨左右,这一水平已经较为接近地缘政治冲突之前2021年的水平,预计2025年难以看到增量。

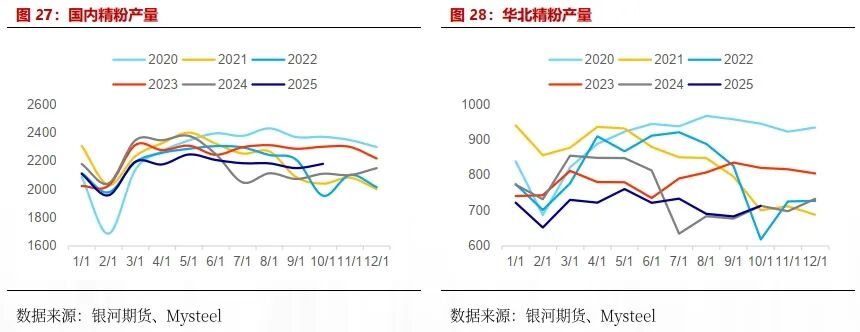

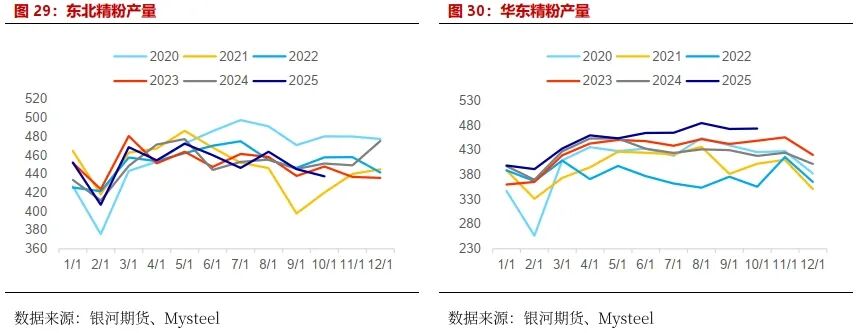

2025年10月份国内铁精粉产量2180万吨,同比增加3.3%/70万吨,10月份当月铁精粉产量同比延续增加,但增速放缓。2025年1-10月份国内铁精粉产量同比回落1.3%/300万吨。2024年国内铁精粉产量26131万吨,同比回落2.9%/770万吨。1-10月份分地区来看,华北地区同比下降5.9%/450万吨,华东地区同比增加6.1%/260万吨,西南地区同比回落6.5%/200万吨,东北地区同比增加0.4%/20万吨。

国内铁精粉产量的释放受到多方面因素的影响,从“基石计划”推出以来,国内精粉产量并未出现较大幅度增加,除去国内安全检查影响之外,从周期来看国内铁精粉产量跟粗钢产量预期(或终端用钢需求的预期)相关性较大。

二、终端制造业用钢需求延续偏低水平

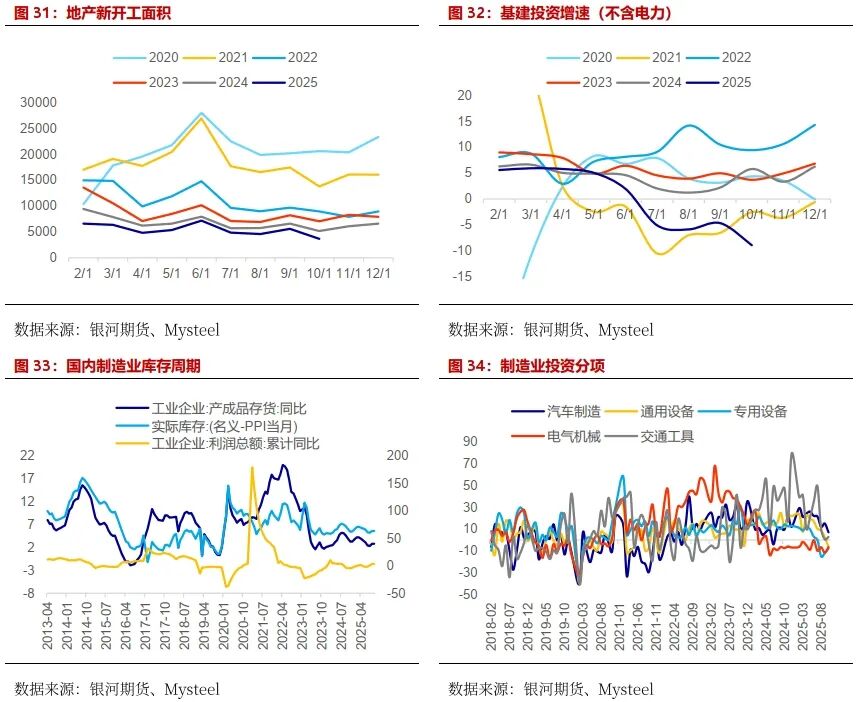

房地产市场仍处于底部运行。10月商品房销售面积当月同比-20%,前值-12%;新开工面积当月同比-29%,前值-15%;施工面积当月同比-7%,前值-16%。10月地产新开工面积、销售面积、投资完成额同比降幅继续扩大。

基建方面,10月份大口径基建投资当月同比-12%,前值-8%;小口径基建投资当月同比-9%,前值-5%,10月份基建投资环比延续较快转弱。

制造业方面,10月份制造业投资当月同比-6.7%,前值-1.9%,环比回落幅度有所加速,下半年制造业投资驱动显著放缓。

整体来看,10月固定资产投资降幅有所扩大,累计同比从-0.5%扩大至-1.7%,对应当月同比为-10.3%。10月份制造业、地产、基建增速均有进一步下行。

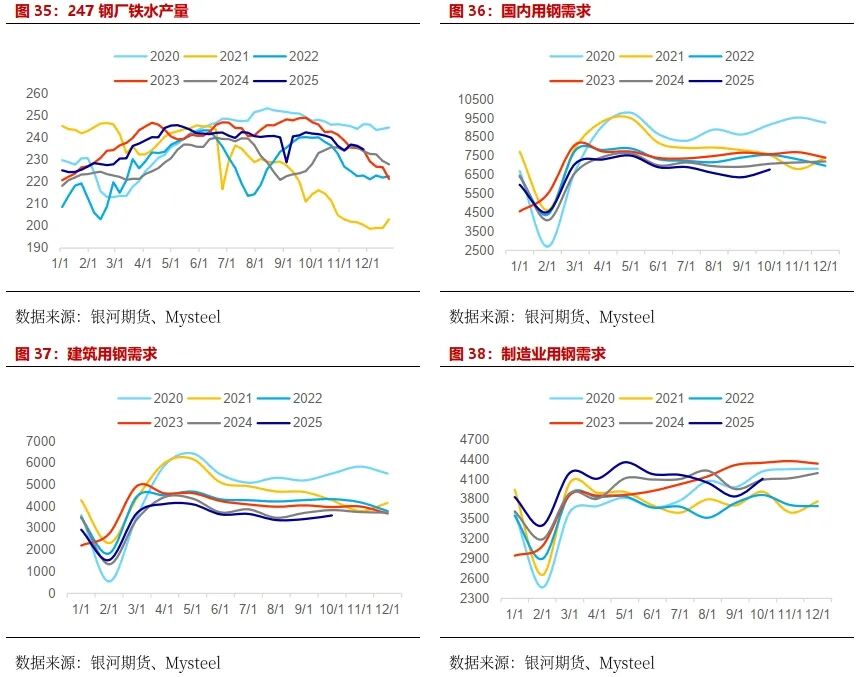

对比来看,上半年国内整体用钢需求偏乐观。分项来看,地产基建用钢贡献1000万吨减量,制造业用钢增加1600万吨左右,钢材(包括钢坯)净出口增加超1000万吨,同时国内铁水产量增加1500万吨(钢联口径),导致今年上半年国内铁矿石消费量创新高。上半年国内铁矿石供减需增,港口库存小幅去化,支撑铁矿估值在黑色系中处于高位。

但进入下半年以来,国内制造业和基建投资增速较快放缓,相对比上半年来看,钢材净出口(包含钢坯)维持在高位,国内建筑用钢需求延续回落,而制造业用钢需求同环比均出现较大幅度回落。进入四季度,终端用钢需求环比可能出现好转,但整体用钢需求可能会延续偏弱水平。

高频数据测算表明,2025年三季度至今,国内铁水产量同比增加3.3%/1130万吨,粗钢产量同比增加3%/1200万吨,其中建筑用钢同比回落5.2%/930万吨,制造业用钢同比回落1.6%/310万吨,国内粗钢消费量同比下降3.3%/1230万吨(不含出口),三季度国内终端用钢需求同比持续低位运行。

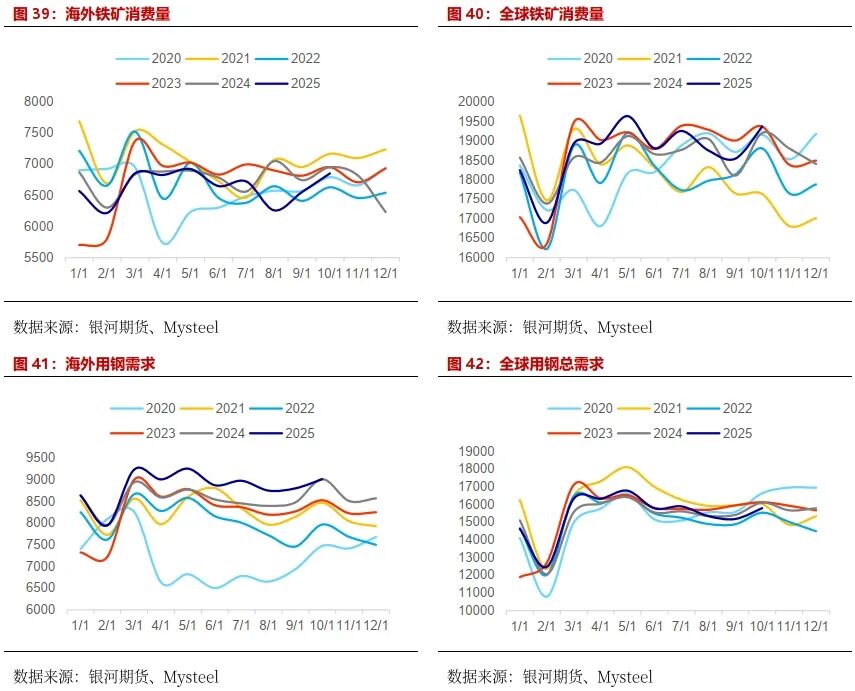

2023年至今海外铁元素消费量持续处于高位,以印度为代表的新兴经济体基建投资增速较快,贡献全球铁元素消费较高增量。2023年海外铁元素消费量增加3300万吨,2024年海外铁元素消费量增加3700万吨,2025年海外铁元素这一消费格局预计会得到延续。

站在全球铁元素供需平衡表的角度来看,2023年铁元素消费量的边际增量来自海外,2024年边际增量更多来自海外(2024年国内铁元素消费量下降4000万吨),呈现出来的一个特征就是铁矿估值明显高于国内定价的钢材,且这一格局在2025年有望持续看到。

2025年1-10月份海外铁矿消费量同比回落2%/1500万吨,但海外铁元素消费量同比增加近3.3%/2700万吨,二季度至今海外铁元素消费量同比处于高位,持续贡献增量。其中1-10月份海外印度粗钢产量同比增加10%/1260万吨,全年预计贡献1500万吨增量,海外印度粗钢需求量仍维持在偏高水平。

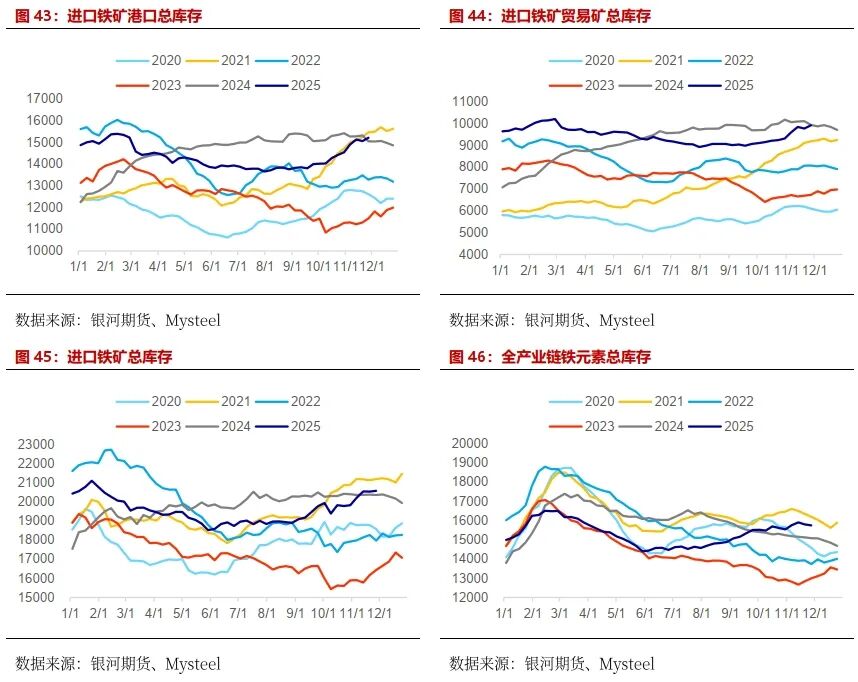

三、进口铁矿港口总库存延续增加

上半年国内进口铁矿港口总库存去库幅度在1000万吨以上,进口持续回落,而钢联铁水产量同比持续增加。去年同期进口铁矿港口总库存增加近3000万吨,而年初至今基本面出现显著改善。

四季度进口铁矿港口库存持续增加,同时国内终端钢材总库存环比持续回升,导致国内铁元素总库存较快增加,而去年同期库存持续下降。随着进口铁矿港口总库存持续增加,当前铁矿供需基本面已经出现转变。

第四部分 铁矿行情展望

供需推演与投资逻辑

基本面方面,11月份以来供应端维持平稳,主流矿澳洲同比基本持平,巴西矿贡献小幅增量;非主流发运环比三季度高位小幅回落,但同比仍贡献增量,四季度整体供应宽松格局难以改变。需求端,三季度至今国内终端用钢需求环比较快回落,四季度难以看到显著好转,而10月份地产、基建和制造业用钢均出现下滑,中期来看国内终端用钢有望延续低位运行。但对铁矿来说,海外需求仍维持高增长,1-10月海外铁元素消费量同比增加3.3%/2700万吨,二季度至今海外铁元素消费量同比处于高位,持续贡献增量。其中1-10月份海外印度粗钢产量同比增加10%/1260万吨,全年预计贡献1500万吨增量,海外印度粗钢需求量仍维持在偏高水平。

整体来看,当前国内用钢需求较快下滑有望主导中期矿价,四季度以来国内铁元素供需格局延续宽松,国内铁元素库存持续增加,铁矿自身基本面出现较大转变,预计矿价高位偏空运行为主。

交易策略:

1. 单边:高位偏空操作

2. 套利:观望

3. 期权:观望

风险提示:1、中美关税政策反复博弈;2、非主流矿发货量超市场预期。

作者承诺

本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。

银河期货不需要采取任何行动以确保本报告涉及的内容适合于客户。银河期货建议客户独自进行投资判断。本报告并不构成投资、法律、会计或税务建议或担保任何内容适合客户,本报告不构成给予客户个人咨询建议。

银河期货版权所有并保留一切权利。

联系方式

银河期货有限公司

研究所

研究员:丁祖超 期货从业证号:F03105917 投资咨询证号:Z0018259

北京:北京市朝阳区建国门外街道8号北京IFC国际财源中心A座31/33层

上海:上海市东大名路501号白玉兰广场28楼

网址:www.yhqh.com.cn

0人