聚烯烃:聚乙烯能否上演2020年3月的急跌行情?

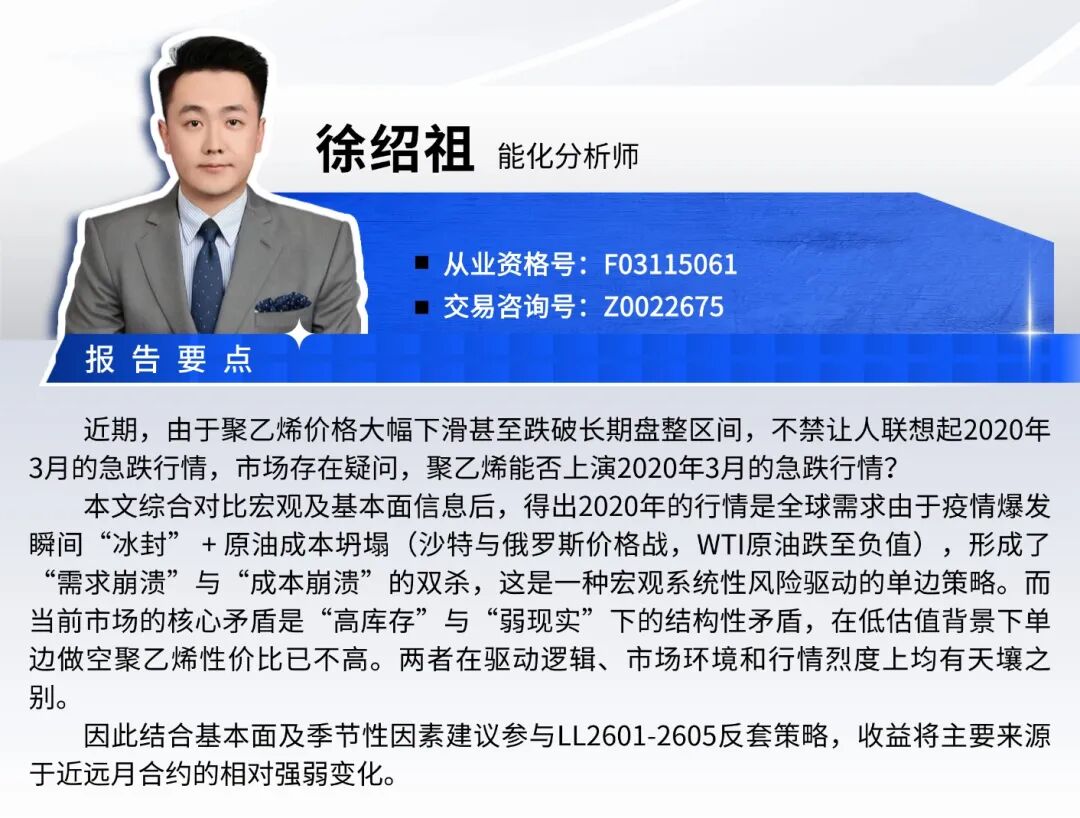

1. 从期现结构看

2025年PE期现结构已由水平转为Backwardation(Back),通常反映的是远月压力更大,但市场对远期抱有修复预期。在这种结构下,近月更容易阴跌或滞涨,但极少出现因近月带动而引发的整体性崩盘。崩盘通常发生在Contango(远月升水)结构下,因远月预期坍塌导致全线溃败。因此单边做空聚乙烯近月合约存在较大风险。

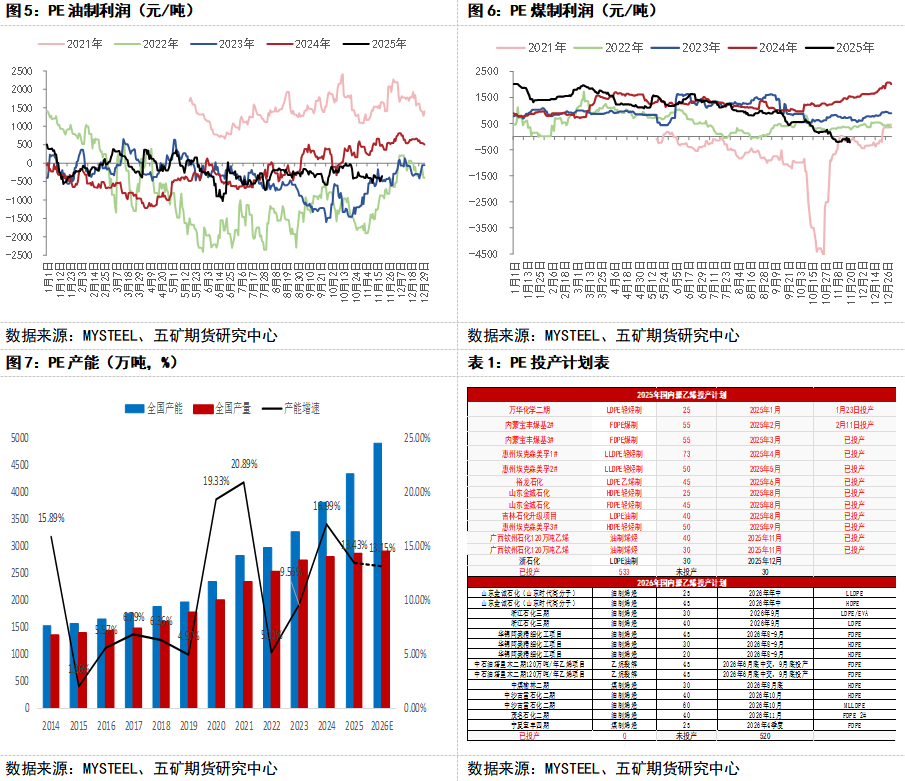

2. 从成本与估值看

聚乙烯估值相对原油已处于低位,油制利润被压缩,煤制利润转负。低估值是安全垫,不是下跌的驱动。除非成本端(原油)再次出现类似2020年的坍塌,否则PE价格向下的空间会受到成本支撑的限制。当前原油市场由于OPEC+目前已经没有出现价格战的任何迹象,因此不具备此种条件。

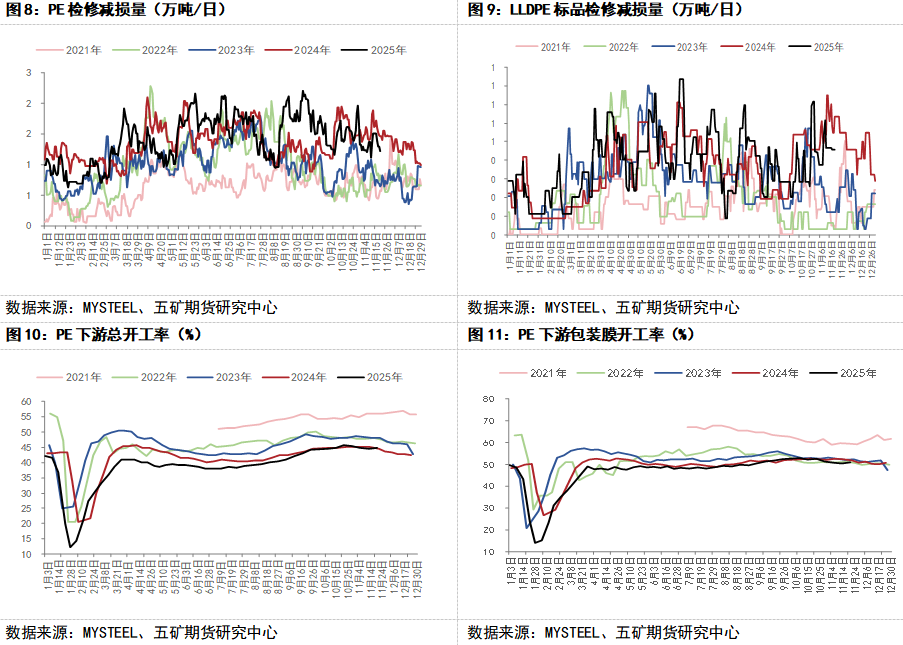

3. 从供给与库存看

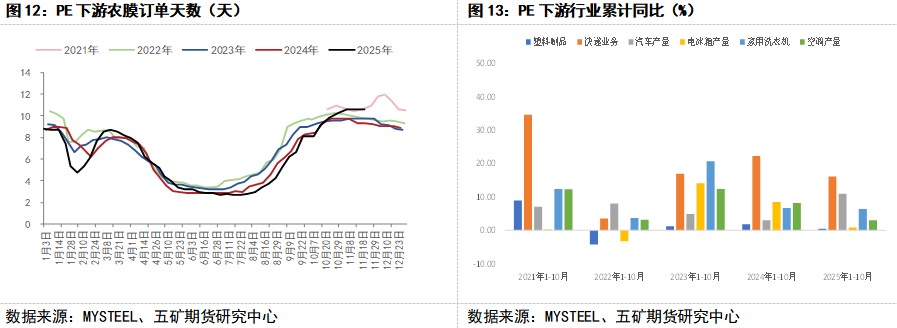

高库存是核心矛盾的结果,但高检修正在缓解当期供应压力,库存已开始去化。纵观历史,高库存背景下的反套是经典策略。但高库存通过检修去化,意味着供应端在做主动调整,这缓冲了价格暴跌的压力。2020年则是被动累库,供需失衡极其严重。2026年聚乙烯投产计划显示,总体增速与2025年相当,但完全集中在下半年,2605合约的供应端出现了前所未有的利多因素。

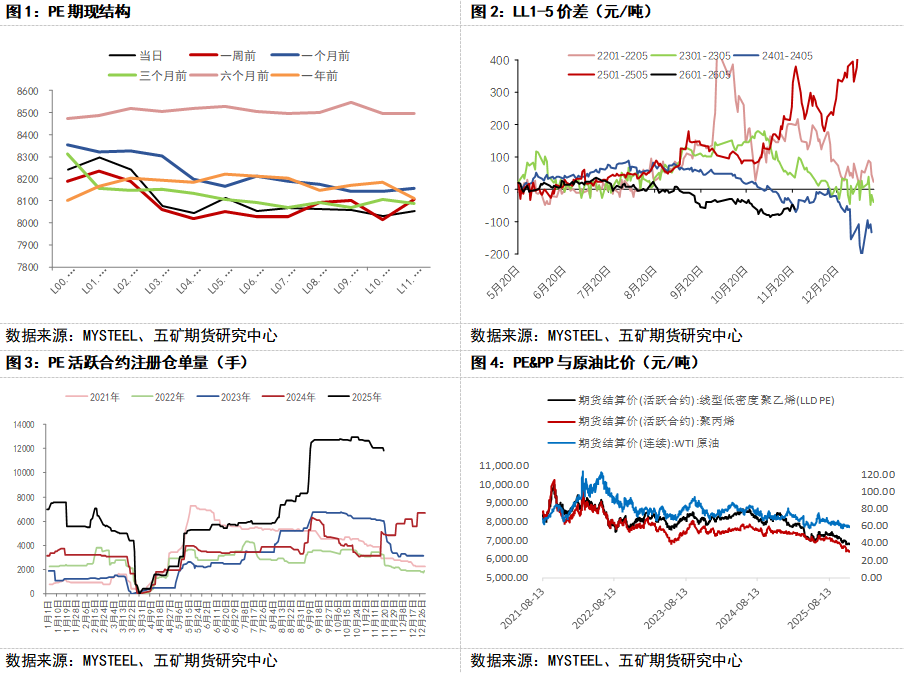

4. 从价差季节性看

2024年LL标品高检修导致了“逆季节性正套”(即1-5价差走强)。这意味着当前市场的核心矛盾(检修)与常规季节性(需求旺季)出现了背离。对LL2601-2605的启示:在检修季结束后,若库存去化不及预期,近月2501合约的压力将远大于远月2505。这为反套(空近月,多远月)提供了逻辑,但演绎方式更可能是近月阴跌或涨幅远小于远月,而非2020年式的全线暴跌。

策略展望与风险提示

策略展望:

做空LL2601、做多LL2605反套策略盈利路径更或将来自于:

近月LL2601受高库存和弱现实压制,表现疲软。远月LL2605受成本支撑、产能投放空窗期和预期改善支撑,再叠加季节性因素,三个有效因子支撑,走出反套行情概率较高。

行情演绎模式:更大概率是温和的、结构性的价差收敛,而非伴随绝对价格急跌的“瀑布式”行情。

风险提示:

检修超预期延长:若检修持续至01合约交割前,将缓解近月供应压力,不利于反套。

原油暴涨:若地缘政治等因素引发原油价格大幅上涨,将从成本端推动PE整体估值修复,近月可能因贴水而反弹更猛,反套策略将面临亏损。

政策强刺激:若出台超预期的经济刺激政策,扭转远期需求预期,可能推动价差走向正套(多远月、空近月)。

0人