白银刷新历史新高—2025年12月10日申银万国期货每日收盘评论

当日主要新闻关注

1)国际新闻

外交部发言人郭嘉昆主持例行记者会。有记者提问,据报道,英国首相斯塔默于明年1月29日到31日访华,将到访北京和上海。发言人能否证实?郭嘉昆回应,中方重视改善和发展中英关系,愿同英方加强各层级交往。“据我所知,中方尚未同英方就斯塔默首相访华日期等具体问题进行讨论。”

2)国内新闻

国家统计局数据显示,2025年11月份,全国居民消费价格同比上涨0.7%。其中,城市上涨0.7%,农村上涨0.4%;食品价格上涨0.2%,非食品价格上涨0.8%;消费品价格上涨0.6%,服务价格上涨0.7%。1—11月平均,全国居民消费价格与上年同期持平。11月份,全国居民消费价格环比下降0.1%。其中,城市下降0.1%,农村持平;食品价格上涨0.5%,非食品价格下降0.2%;消费品价格上涨0.1%,服务价格下降0.4%。11月份,受国内部分行业供需结构优化、国际大宗商品价格传导等因素影响,工业生产者出厂价格指数(PPI)环比上涨0.1%,同比下降2.2%。

3)行业新闻

12月10日,万科首个展期债券“22万科MTN004”的债权人大会召开,将讨论债券展期事宜。一位券商人士表示,此次债权人大会对于万科纾困而言十分重要。此次会议共有三个议案,较此前市场预期版本,新增两个议案,有利于各方达成统一共识。“议案一”的方案为本金兑付时间展期12个月,调整后兑付时间为2026年12月15日,到期时偿付本期中期票据全部本金。延期期间不计复利。展期期间(2025年12月15日至2026年12月15日)的票面利率维持不变;议案二,要求展期前已经产生的利息正常兑付(即2025年12月15日兑付),并要求追加投资人可接受的增信措施,包括但不限于“深圳市地铁集团有限公司或投资人可接受的其他深圳国企提供的全额不可撤销连带责任担保或其他抵质押措施”;议案三,与方案二一样要求展期前已经产生的利息正常兑付,不过增信措施存在差异,仅要求“本期债券展期须提供相对应的增信措施”。

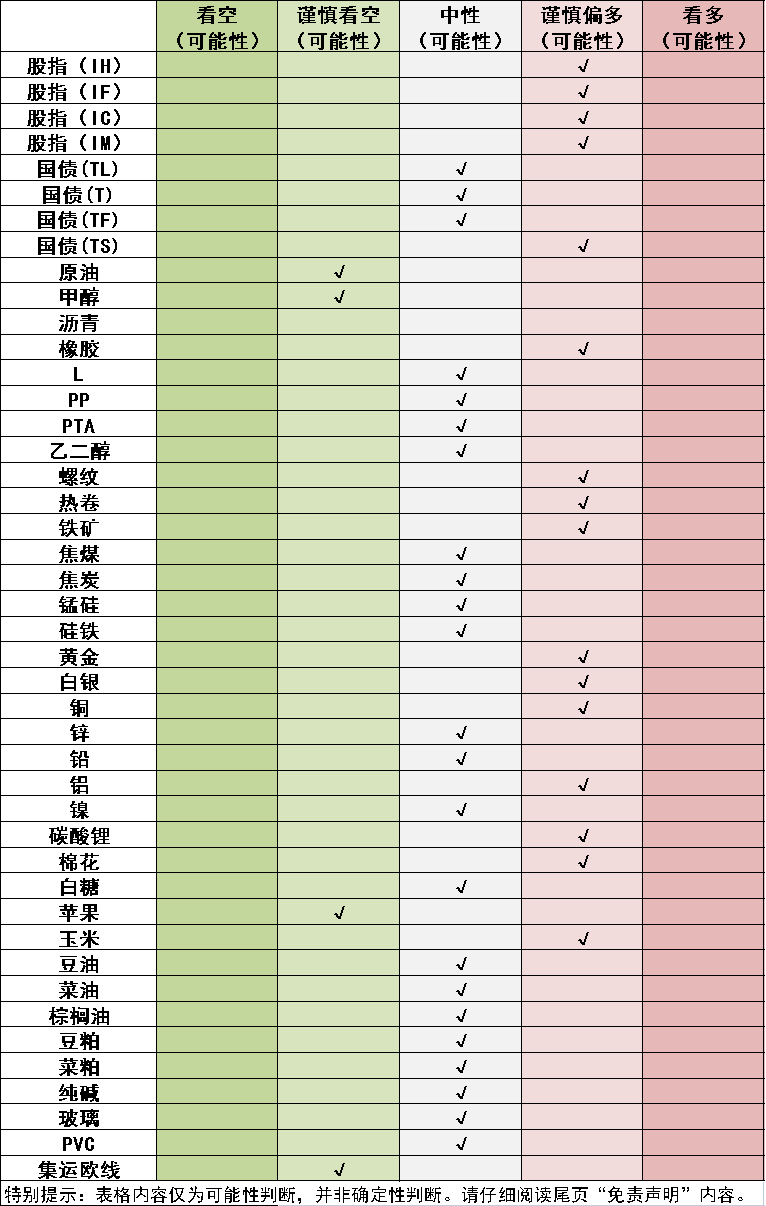

品种日度观点汇总

主要品种收盘评论

1)金融期货

【股指】

股指:股指下跌后回升,房地产板块领涨,银行板块领跌,市场成交额1.79万亿元。资金方面,12月09日融资余额增加101.53亿元至24928.96亿元。2025年12月,全球金融市场将迎来两大“政策风向标”:美联储12月议息会议与中国中央经济工作会议,其中美联储议息策直接影响全球资本流向与风险偏好,而中央经济工作会议作为“十五五”规划开局前的关键部署会议,将明确中国2026年经济政策框架与产业发展方向。在国内经济温和复苏、全球流动性宽松预期升温的背景下,两大会议的政策共振,将影响12月A股节奏,更将为跨年行情与2026年投资主线奠定基础。整体上我们认为在两大会议政策正式落地前,资金可能更偏谨慎,股市预计仍然偏震荡为主,资金偏向防御性配置。待会议内容明确,积极政策信号与美联储降息形成共振,市场风险偏好有望再度提升。

【国债】

国债:小幅上涨,10年期国债活跃券收益率上行至1.84%。央行公开市场逆回购净投放1105亿元,Shibor短端多数下行,隔夜利率跌破1.3%,创2023年8月以来新低,市场资金面保持宽松。11月份CPI同比上涨0.7%,PPI同比下降2.2%,居民消费持续恢复,出口同比增5.7%,增速较 10 月大幅加快,贸易产品结构与贸易市场布局持续优化,外贸韧性较强。美国9月核心PCE物价指数同比上涨2.8%,环比上涨0.2%,基本符合市场预期,日本央行行长强烈暗示12月加息,日元显著升值,引发了对全球流动性收紧的担忧,美债收益率回升。中央政治局会议指出明年经济工作要坚持稳中求进、提质增效,继续实施更加积极的财政政策和适度宽松的货币政策,加大逆周期和跨周期调节力度,政策出台预期增强,对短端价格具有一定的支撑。

2)能化

【原油】

原油:sc下跌1.25%。欧洲冲突仍然是石油市场关注重点。如果欧洲问题国家之间达成和平协议,可能会促使国际社会解除对欧洲某国企业的制裁,从而解除对石油供应的限制。但是这份和平协议可能遥遥无期。美国能源信息署发布了12月份《短期能源展望》。该报告认为,美国今年的石油产量很可能会创下比此前预期更高的新纪录。该机构上调了其对2025年原油产量的预测,预计2025年的日均原油产量将为1361万桶。整体向下趋势难改。

【甲醇】

甲醇:甲醇下跌0.87%。国内煤(甲醇)制烯烃装置平均开工负荷在87.30%,环比上升0.83个百分点。本周期内,受华东MTO企业开车影响,导致国内CTO/MTO开工整体上升。截止12月4日,国内甲醇整体装置开工负荷为76.19%,环比提升0.45个百分点,较去年同期提升2.18个百分点。华东部分港口堵港和大风天气等因素,影响了多数进口船货的实际卸货进度,沿海甲醇库存延续下降。截至12月4日,沿海地区甲醇库存在143.43万吨(目前沿海甲醇库存仍旧处于历史高位),相比11月27日下跌7.97万吨,跌幅为5.26%,同比上涨15.48%。整体沿海地区甲醇可流通货源预估在77万吨附近。据卓创资讯(301299)不完全统计,预计12月5日至12月21日中国进口船货到港量为108.9万-109万吨。短期甲醇震荡偏弱。

【聚烯烃】

聚烯烃:聚烯烃期货回落。现货方面,线性LL,中石化平稳,中石油平稳。拉丝PP,中石化平稳,中石油平稳。基本面角度,下游需求端总体开工率似乎见到高位,需求稳步释放。不过市场情绪层面依然受到原油以及商品整体弱势的影响。短期而言,聚烯烃自身估值处于低位,估值走低后,或逐步止跌。

【玻璃纯碱】

玻璃纯碱:玻璃期货下跌为主。数据方面,上周玻璃生产企业库存5675万重箱,环比下降257万重箱。纯碱期货下跌为主。数据层面,上周纯碱生产企业库存135.9万吨,环比下降5万吨。综合而言,国内玻璃和纯碱都处于存量消化的过程,市场依然比较谨慎。短期玻璃在供给端的调节效果需要时间。对于纯碱而言供需消化的压力增加,后市仍需关注开工的潜在变化。总体目前主力合约移仓也在稳步进行,两个品种的库存也有所下降,目前盘面交易的视点开始向5月转移。

【橡胶】

橡胶:周三天然橡胶期货走势反弹,海外产区随着割胶逐步推进,供应持续释放,国内青岛天胶总库存持续累库,海外供应压力仍存。国内产区逐步过渡至停割季,短期供应端弹性减弱,原料胶价格相对坚挺。需求端支撑全钢胎开工平稳。泰国降雨对盘面影响减弱,胶价承压,预计短期胶价维持宽幅震荡。

3)黑色

【铁矿石】

铁矿石:铁矿价格今日表现较强,发运小幅回升,主要是巴西发运增长,澳洲及非主流发运均有不同减量。同期国内港口铁矿到货量有所下降,但因压港部分释放,铁矿港口库存仍略有增加。铁精粉产量变动不大,但仍低于去年同期水平。高炉开工率继续小幅下降,日均铁水下降1.6万吨至234.68万吨,钢厂盈利率进一步下滑至35.06%。钢厂铁矿库存也继续减少,因进口矿日耗有所下降,钢厂进口矿库销比变动不大。随着钢厂盈利率持续下滑至同期低位,年末钢厂检修增多,对铁矿仍将维持按需采购,预计短期矿价延续震荡略偏强运行。

【钢材】

钢材:钢价表现今日较强,宏观氛围转暖,国内经济工作会议即将召开带动预期修复,原料端成本支撑有所减弱。五大材产量小幅下降,整体钢材供应变动不大,检修逐渐增多。钢材厂库、社库延续下降,但降幅有所趋缓,且钢材表需多有回落,螺纹矛盾整体好于热卷。当前钢材市场供需双弱,且库存降幅有所收窄,但受益国内外宏观预期向好,钢材成交活跃度尚可,短期钢价依然存反弹动力,但高度有限,中期偏弱判断不变。

【双焦】

双焦:今日双焦盘面走势偏弱,焦煤总持仓环比基本持平。钢谷数据显示,本周全国建材产量环比小幅下降、热卷产量环比基本持平,建材社库环比降幅明显、厂库环比小幅下降,热卷总库存环比小幅下降。由于钢厂利润低位,铁水产量仍存在减产预期,利空后市双焦需求,叠加蒙煤通关大幅增加,焦煤供应边际改善,导致当前盘面走势较弱,但12月的强政策预期能为盘面在需求淡季提供上行动力,短期预计盘面呈震荡走势,关注后市铁水产量走势、以及焦煤供应情况。

4)金属

【铜】

铜:日间铜价收涨,关注明天凌晨美联储议息会议结果。精矿供应延续紧张状态,冶炼利润处于盈亏边缘,冶炼产量虽环比回落,但总体延续高增长。国家统计局数据显示,电力投资稳定;汽车产销正增长;家电产量负增长;地产持续疲弱。矿供应扰动导致全球铜供求预期转向缺口。关注美元、铜冶炼产量和下游需求等变化。

【锌】

锌:日间锌价收涨,关注明天凌晨美联储议息会议结果。锌精矿加工费回落,精矿供应阶段性紧张,冶炼产量延续增长。中钢协统计的镀锌板库存总体高位。基建投资累计增速趋缓,汽车产销正增长;家电产量负增长;地产持续疲弱。锌供求总体差异不明显,但需要关注目前有色整体市场情绪。建议关注美元、冶炼产量和下游需求等变化。

【铝】

铝:沪铝下跌0.25%。美联储议息会议临近,虽说目前市场对于此次降息25个基点概率在八成以上,但对于2026年后续的降息路径等仍存不确定性,铝高位回调。目前电解铝新建产能产量释放仍需一定时间,12月份产量增长有限,需求面12 月虽处于传统消费淡季,下游整体消费氛围趋弱,下游开工率出现边际下滑迹象,但由于今年春节相对偏晚,淡季需求整体尚可。中长期来看,美联储维持预防式降息,美元指数弱势提供支撑,最新国内12月政治局会议强调明年经济工作要坚持稳中求进、提质增效,坚持“双碳”引领,推动全面绿色转型,需求韧性依旧凸显,同时长期供应受限及低库存对于铝价下方构成了实质性支撑,铝价中长期建议保持乐观。

【贵金属】

贵金属:今日白银大幅上涨,刷新历史新高,黄金小幅走高。11月ADP就业人数减少3.2万人,为2023年3月以来最低水平,远低于市场预期的增加1万人,就业市场疲软进一步强化12月降息预期。本周美联储12月议息会议即将召开,流动性宽松预期继续对贵金属价格形成提振。美元信用动摇、央行购金等因素支撑依然稳固,短期震荡不改贵金属长期上行趋势。

【碳酸锂】

碳酸锂:供应端,周度产量环比减少265吨至21865吨,其中锂辉石提锂环比增加20吨至13364吨,锂云母产量环比增加50吨至3021吨,盐湖提锂环比减少400吨至3225吨,回收料提锂环比增加65吨至2245吨;12月预计供应环比增加3%至9.8万吨。需求端,周度三元材料产量环比增加259吨至19261吨,库存环比增加71吨至19361吨;磷酸铁锂产量环比增加4690吨至95713吨,库存环比增加1757吨至104341吨;12月预计三元材料产量环比下降7%至78280吨,磷酸铁锂产量环比下降1%至409550吨。库存端,周度库存环比减少2452吨至115968吨,其中下游去库2452吨至41984吨,其他环节库存增加1780吨至49660吨,上游库存环比减少1780吨至24324吨。周度数据来看,供减需增带动总库存周转天数下降至26.3天。复产预期叠加下游初步排产数据来看,基本面或将呈现供增需减的情况,导致去库速度放缓或出现累库,利多因素边际走弱,因此,当前价格继续追涨面临较大风险。如果枧下窝能在近期复产,则12月下旬有望转宽松,因此短期供给扰动问题应是市场关注主线,在长期需求看好的情况下,建议若出现回调后以偏多思路对待。

5)农产品

【蛋白粕】

蛋白粕:今日豆菜粕偏弱运行,根据CONAB数据截至11月29日当周,巴西大豆播种率为86%,上周为78%,去年同期为90%,五年均值为84.4%,巴西大豆播种进度有所加快。从现阶段美豆出口销售情况来看,美豆出口仍略偏慢。自10月30日以来已向中国销售了270万吨大豆,距1200万吨的采购目标仍有一定差距。此外本月USDA月度供需报告未提供利多支撑,美国农业部对美豆数据调整有限,25/26年度美豆产量、出口及库存基本都维持上月报告预估,美豆期价缺乏利多提振偏弱调整为主。国内方面,由于市场对于新季南美大豆仍有较高丰产预期,因此远月供应预期充足。同时近期巴西升贴水报价下行带来进口成本下滑,且中储粮发布拍卖大豆公告,首批轮换大豆达51.25万吨,供应充足持续施压价格表现整体偏弱运行为主。

【油脂】

油脂:今日豆棕油偏弱运行,菜油小幅收涨。MPOB发布本月供需报告,11月马棕产量为193.6万吨,环比减少5.3%;11月马棕出口量为121.2万吨,环比减少28.13%;截止到11月底马棕库存为283.5万吨,环比增加13.04%,实际库存较预估略偏高。目前产地库存压力仍较为显著,虽然现在已在减产期,但库存拐点或要等12月才能出现。同时usda报告偏中性,未提供利多提振,预计短期油脂偏弱调整为主。

【白糖】

白糖:郑糖主力日内盘面震荡偏弱,预计短期仍处于弱势。国际方面,由于巴西收榨快于预期、印度陷入产量回升而出口动力不足的影响,短期原糖有所反弹、偏强运行。后续还需关注UNICA制糖比与累计产量、印度开榨后国内糖价的情况。若印度国内糖价回落高于预期或生产进度较快,或对糖价有所拖累。若巴西后续有收榨提前的预期,或支撑糖价,而后吸引巴西糖厂集中套保压制价格上升空间。国内方面,当前南方糖厂陆续开榨,食堂供应季节性增加,随着压榨时间增加、预计后期供应压力将逐渐显现。进口端,国内收紧糖浆和预拌粉的进口,叠加食糖进口前期点价成本相对偏高,除此以外,国内糖生产成本较高,对盘面有支撑。原糖走弱对郑糖有所拖累,预计短期维持低位震荡走势。

【棉花】

棉花:郑棉主力维持偏强走势。国内供应端相对充裕,下游订单虽有减少,但纱厂成品库存不高、消费尚可,纺企刚需补库。同时欧美圣诞外销订单支撑盘面。宏观情绪拉动盘面波动,国内外棉价上行,郑棉走势偏强,预计上方空间相对有限,盘面上涨后套保压力或再度显现。

6)航运指数

【集运欧线】

集运欧线:EC偏强运行,02合约上涨3.41%。MSK新开舱第52周,至鹿特丹大柜环比调降100美元至2300美元,调降幅度小于12月上半月以及11月同期,表明由于今年春节相对偏晚,12月下半月整体需求尚可,市场对于1月船司挺价涨价趋于乐观。目前12月下半月马士基已全部开舱报价完毕,MSC大柜报价2665美元,略高于马士基,OOCL最新已跟降马士基至大柜2530美元, CMA线上跟降马士基12月下半月大柜降至2745美元,大概率后续将逐渐收敛至中枢2400-2500美元。目前船司在12月下半月及1月初继续传递挺价意愿,年底旺季拐点尚未明确,02合约对应大柜约2500美元左右,预计后续偏向震荡,考虑到目前整体集运欧线面临的供给过剩压力以及潜在的复航红海影响,04合约预计仍有下行空间。

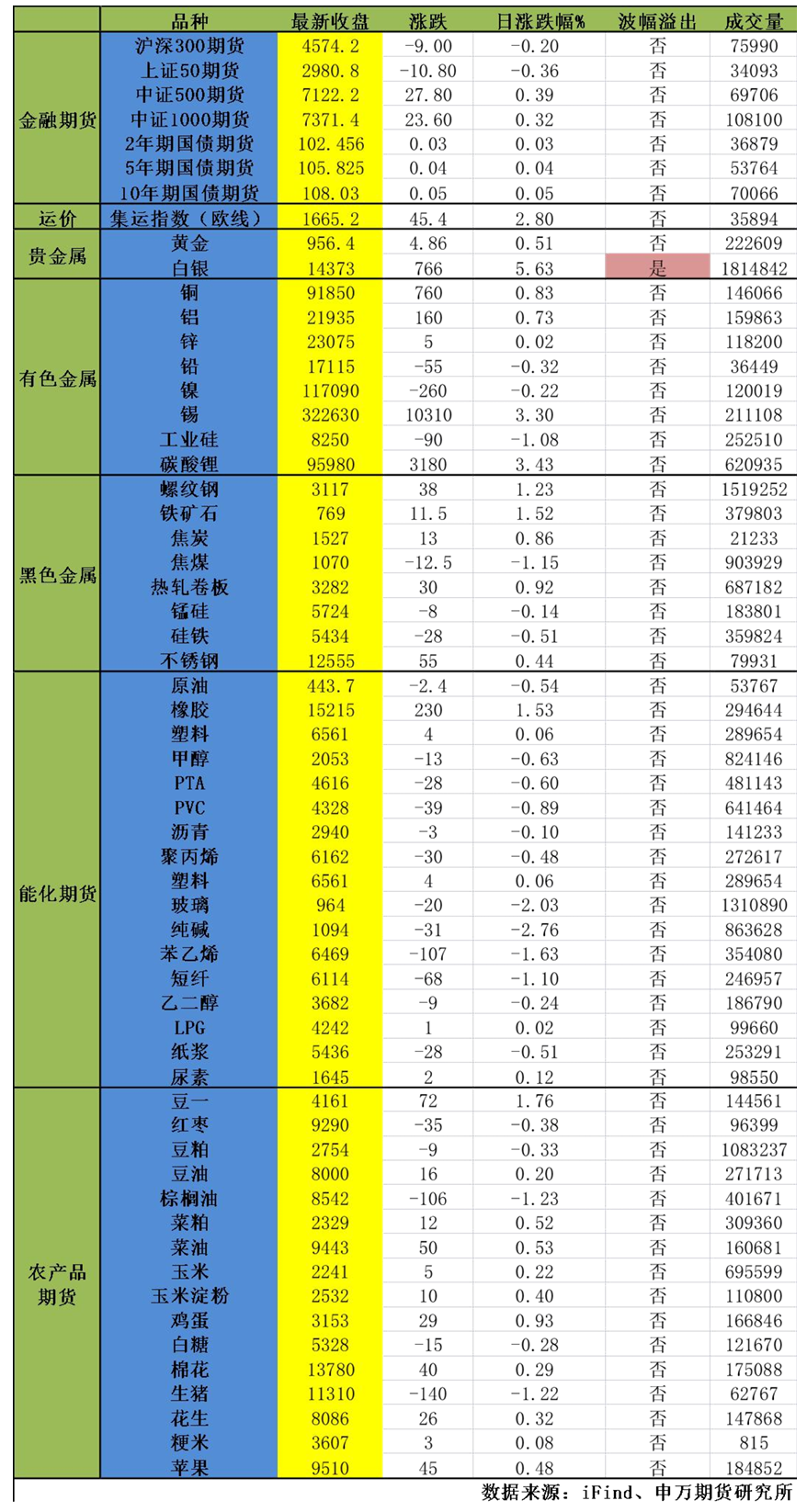

当日主要品种涨跌情况

申银万国期货有限公司

收集人:陈梦赟

从业资格号:F03147376

交易咨询号:Z0022753

0人